发布日期:

2020-05-14

Wind资讯

周三(5月13日),A股窄幅震荡,沪指盘中一度站上2900点,尾盘小幅回落。上证指数收盘涨0.22%报2898.05点;深证成指涨0.54%报11074.59点;创业板指涨0.78%报2140.68点;两市成交额不足6000亿元。

图片来源:Wind金融终端APP

图片来源:Wind金融终端APP

行业板块方面,食品饮料板块持续走强,安记食品(11.940, 1.09,10.05%)、新乳业(14.600, 1.33, 10.02%)、天味食品(43.840, 3.99,10.01%)、有友食品(15.720, 1.43, 10.01%)、日辰股份(68.320, 6.21,10.00%)、莲花健康(2.890, 0.26, 9.89%)等涨停。

图片来源:Wind金融终端APP

图片来源:Wind金融终端APP

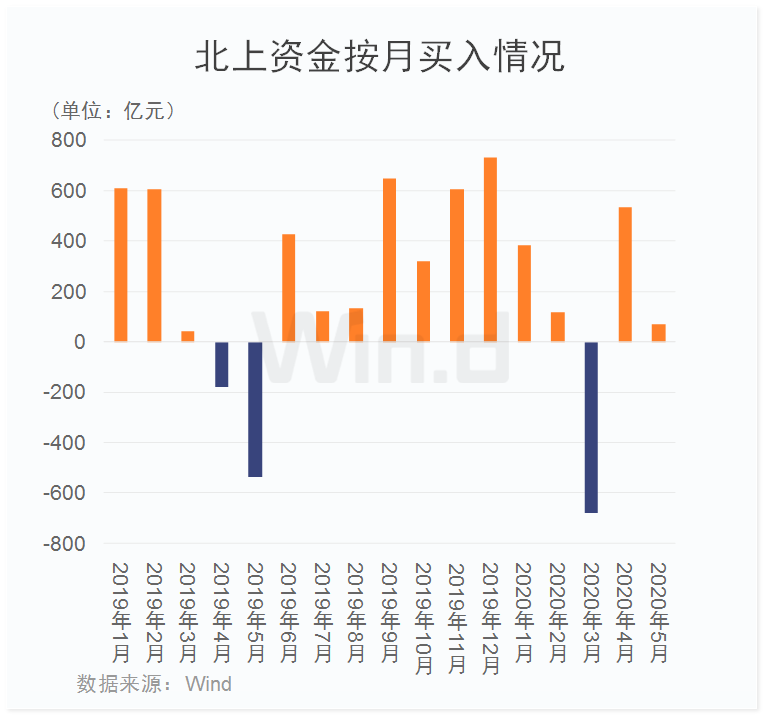

北上资金流入略有放缓

5月13日,一向被市场认为嗅觉最为灵敏的北上资金当天净流出2.05亿元,本月流入70.49亿元。近期北上资金虽偶有波动,但整体维持净买入。

图片来源:Wind金融终端沪深港通监控模块

图片来源:Wind金融终端沪深港通监控模块

今年一季度,北上资金买入力度持续减弱,1月份买入380多亿,2月份买入额度仅100多亿元,3月份即将结束,累计卖出金额近700亿元,与此同时,单月净卖出金额亦创出沪港通开通以来新高。而到了4月份,市场情绪明显回暖,累计净买入已超过500亿元,5月份,北上资金继续买入。

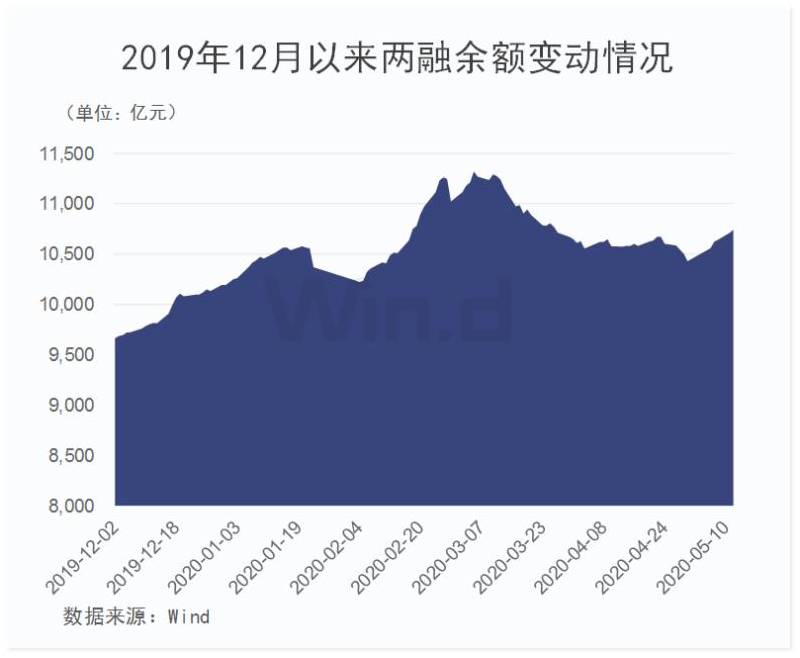

5月以来两融增加逾300亿元

不仅仅是北上资金,近期两融资金同样表现积极。Wind数据显示,截至周二(5月12日),A股融资融券余额为10741.91亿元,较前一交易日的10711.50亿元增加30.41亿元,维持攀升态势。5月以来,两融余额增长超过300亿元,并创近两个月新高。

与此同时,部分公司融资余额大幅攀升。Wind统计显示,5月以来,有39只个股融资余额增长超过20%、最新融资余额超2亿元,且占流通市值比超过1%。具体来看,红塔证券(21.620, -0.14, -0.64%)融资余额增幅接近100%,位居第一;此外,天风证券(5.970, -0.04, -0.67%)、安科生物(18.280, 0.69, 3.92%)、万孚生物(85.360, 1.76, 2.11%)、韦尔股份(208.470, 1.42, 0.69%)、汇顶科技(238.960, 0.96, 0.40%)等多家公司融资余额增幅均超过50%。

ETF资金经流出逾百亿元

Wind数据统计显示,截至目前,纳入Wind统计的247只股票型ETF(本文所指ETF均为股票型,下同),其总份额达4089.74亿份,月内净流出份额111.12亿份,净流出规模167.37亿元。

1、净流出ETF方面。5月份以来,芯片类、5G类ETF月内份额净流出居前。包括芯片ETF(159995)、5GETF(515050)、国企方达(515110)月内净流出份额分别达25.68亿份、10.36亿份、9.95亿份。

按规模计算。5月份以来,500ETF(510500)、芯片ETF(159995)、300ETF(510300)月内净流出规模居前,分别达29.14亿元、28.35亿元、19.81亿元。

2、净流入ETF方面。ETF份额整体净流出同时,部分ETF规模则实现逆势扩张。

其中,创业板50(159949)、证券ETF(512880)、券商ETF(512000)净流入居前,月内净流入份额分别达7.03亿份、5.93亿份、4.14亿份。

按规模计算,证券ETF(512880)、创业板50(159949)、创业板(159915)月内净流入规模居前,分别达5.64亿元、5.60亿元、3.80亿元。

Wind统计显示,5月以来净流入规模过亿的ETF达9只。

申万宏源(4.530, 0.03, 0.67%)研报梳理显示,从流通市值覆盖率指标,目前创业板流通市值占全部A股市值占比仅为10%,创业板对存量市场整体影响相对较小,但行业结构上,创业板标的中成长和医药生物占各自行业流通市值比例较高。

机构研判后市行情

股票型ETF份额变化,很大程度上反映了市场对于各板块的态度。而随着5月份即将过半,机构对于后市观点,仍旧存在分歧。

华鑫证券严凯文研报分析,历史行情角度来看,5月并不是跑收益的月。根据历史数据统计,可以发现在5月,全球资本市场表现均不理想。从统计结果来看,在过去十年中5月上证指数上涨概率仅为40%,平均涨幅2.63%,而平均跌幅为-4.04%。标普500上涨概率为60%,平均涨幅为1.68%,而平均跌幅却高达-5.6%。英国富时100上涨概率为50%,平均涨幅为2.06%,而平均跌幅为-3.76。法国CAC40上涨概率为40%,平均涨幅为1.28%,平均跌幅为-4.40%。

兴业研究乔永远研报分析,5月资产配置从流动性主导切换到基本面主导。流动性宽松的预期已经反映在资产价格上,5月份需要沿着政策驱动和基本面“回补”寻找投资主线。资产价格上,债券收益率继续下行空间已不大,股票将受益于改革提振风险偏好和“两会行情”延续上行趋势。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。